货币挂钩的起源和含义

固定汇率是国际金融的基石,在塑造全球贸易和投资格局方面发挥着关键作用。

固定汇率的历史背景

固定汇率制度的概念已经演变了几个世纪,但现代形式因 1944 年的《布雷顿森林协定》而声名鹊起。该制度旨在通过建立稳定的国际货币框架来重建二战后的全球经济。在布雷顿森林体系下,各国将本国货币与美元挂钩,而美元则以每盎司 35 美元的固定汇率与黄金挂钩。这种安排旨在保持相对汇率稳定,促进国际贸易,防止竞争性货币贬值。

为了支持这种固定汇率制度,国际货币基金组织(IMF)应运而生,为面临国际收支问题的国家提供资金援助。布雷顿森林体系最初成功促进了经济稳定,但由于美国通货膨胀率上升和国际收支赤字,该体系在 1960 年代开始动摇。1971 年,美国暂停了黄金兑换,导致该体系崩溃,并转向浮动汇率。

尽管固定汇率制度已经终结,但其遗产仍然存在,因为许多国家仍然选择将本国货币与美元或欧元等主要货币挂钩,寻求这种制度提供的经济可预测性。

固定汇率制度是指一国货币价值与另一种主要货币或一篮子货币挂钩的制度。具体而言,在建立货币挂钩制度时,政府承诺将货币维持在目标汇率附近的特定窄幅范围内,通常在±1% 至±2% 的范围内。

中央银行和外汇储备的作用

中央银行在维持挂钩货币方面发挥着主要作用。为了维护挂钩货币,中央银行必须积极干预外汇市场。当货币价值偏离固定汇率时,中央银行会买入或卖出本国货币来调整供需,使货币价值保持在目标范围内。

这些操作需要大量的外汇储备,通常是本国货币所锚定的货币。这些储备充当缓冲,吸收冲击并抵消任何可能破坏挂钩汇率的压力。

对货币政策和利率的影响

维持货币挂钩对一个国家的货币政策有重大影响。央行的首要任务是维护挂钩汇率,这往往以牺牲控制通胀或刺激增长等其他经济目标为代价。

由于央行必须优先考虑挂钩,因此其独立设定利率的能力有限。相反,利率通常需要与锚定货币国家的利率紧密结合,以防止资本外逃并保持锚定货币的信誉。这种缺乏灵活性可能会带来挑战,尤其是当挂钩国家的经济状况与锚定货币经济体的经济状况不同时。

货币挂钩的影响

对于实行挂钩汇率的国家而言,货币挂钩可能带来经济稳定性和可预测性,这对于营造有利的贸易和投资环境至关重要。企业可以更有把握地制定计划,因为知道汇率将保持稳定。

然而,这一切都伴随着重大挑战。实行固定汇率的国家往往失去货币政策的自主权,因为维持汇率锚定成为主要关注点。这可能会限制该国应对国内经济问题的能力。此外,货币挂钩可能会影响贸易平衡;如果锚定货币被高估,可能会损害出口,而低估的挂钩可能会增加通胀。

在全球范围内,挂钩汇率通过降低汇率波动性来影响国际贸易和投资流动,使全球交易更加顺畅。然而,这些制度也存在风险。如果挂钩货币与其真实经济价值不一致,它可能会吸引投机性攻击,投资者押注货币贬值,从而导致潜在的金融危机。这种情况不仅会破坏挂钩国家的稳定,还会波及全球市场,对世界经济产生负面影响。

固定汇率货币列表

截至 2024 年,多种货币均在固定汇率制度下运作。固定汇率示例如下:

▷ 港元(HKD) – 港元是与美元挂钩的最知名货币之一,港元兑美元的汇率自 1983 年以来一直维持在 7.8 左右,为香港金融市场提供了相对稳定。

▷ 阿拉伯联合酋长国迪拉姆 (AED) – 自 1997 年起与美元挂钩,AED 兑换美元汇率维持在 3.67 左右,支撑着阿联酋的石油驱动型经济。

▷ 西非法郎 (XOF) 和中非法郎 (XAF) – 这两种货币均与欧元挂钩,汇率固定为 655.957 非洲金融共同体法郎兑 1 欧元,为 14 个非洲国家提供了经济稳定。

▷ 巴哈马元 (BSD) – BSD 与美元以 1:1 的比例挂钩,促进了巴哈马的贸易和旅游业,与美国经济紧密相关。

▷ 丹麦克朗 (DKK) – 丹麦克朗与欧元的汇率在一个狭窄的区间内挂钩,通常在 7.46 丹麦克朗兑 1 欧元左右,克朗的挂钩支持了丹麦与欧元区的经济联系。

▷ 沙特里亚尔 (SAR) – 自 1986 年以来,沙特里亚尔与美元挂钩,目前汇率维持在 3.75 沙特里亚尔兑 1 美元左右,稳定了沙特阿拉伯依赖石油的经济。

固定汇率的利与弊

固定汇率的优势:

◆ 全球贸易的稳定性 —— 挂钩货币减少了浮动货币带来的不确定性和风险,使企业更容易规划和参与国际贸易。

◆ 降低国际投资风险 —— 投资者更有可能投资于货币汇率预定的国家,因为这样可以降低因价格波动而亏损的风险。

◆ 控制通货膨胀率 —— 各国可以通过将其货币与稳定的低通胀经济挂钩来维持低通胀水平。

◆ 防止竞争性贬值 —— 这种制度可以防止各国进行竞争性贬值,从而避免引发“竞相贬值”和全球经济不稳定。

◆ 加强政策纪律 —— 固定利率可以对一个国家的财政和货币政策施加纪律,因为维持挂钩需要一致、负责任的经济管理。

◆ 简化交易 —— 固定货币通过提供可预测的汇率成本简化了全球交易流程,减少了对复杂对冲策略的需求。

固定汇率的缺点:

◆ 高估或低估 —— 维持固定汇率可能会导致错位,即货币相对于其经济基本面可能被高估或低估。

◆ 维护成本高 —— 为了维持挂钩汇率制度,各国往往需要持有大量外汇储备。

◆ 货币政策缺乏灵活性 —— 各国失去了制定自身利率和实施独立货币政策的能力,因为它们必须专注于维持挂钩汇率。

◆ 易受外部冲击 —— 挂钩的兑换率可能使一个国家更容易受到与其货币挂钩的国家的经济问题的影响。

◆ 降低对国内状况的响应能力 —— 固定的货币制度限制了一个国家应对国内经济变化(如通货膨胀、失业或经济衰退)的能力。

◆ 投机性攻击风险 —— 如果投资者认为某种货币被高估或低估,他们可能进行投机性攻击,导致严重的金融危机。

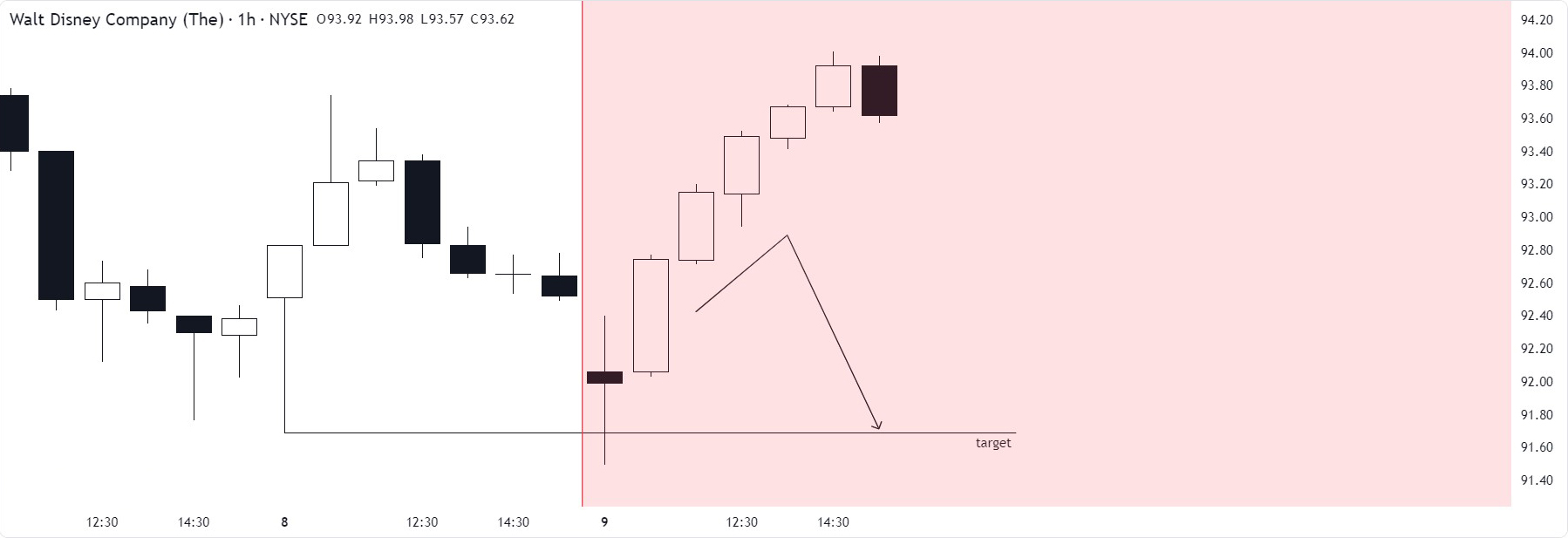

现代贸易中的固定汇率

在现代交易中,了解固定货币的动态可以为交易者带来特定的优势和见解:

⑴ 外汇对 —— 交易者可以预期涉及固定价值的外汇波动性会降低,从而可以制定更稳健的长期交易策略。

⑵ 经济政策指标 —— 固定利率的状态和变化可能预示着一个国家货币和财政政策的变化,为交易者提供决策的重要信息。

⑶ 贸易和投资决策 —— 了解哪些国家实行挂钩利率可以指导交易者就贸易和投资机会做出明智的决策。

总之,对于任何参与国际金融的人来说,掌握固定汇率的细微差别都至关重要。无论是权衡其交易的利弊,还是观察其对金融市场的影响,这些知识都是无价的。